摘要

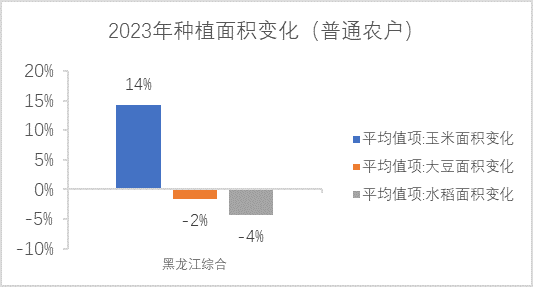

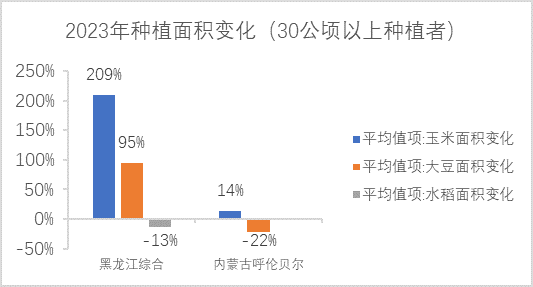

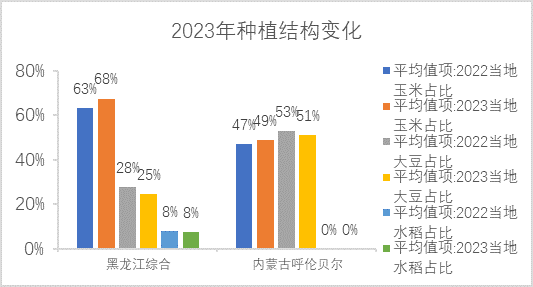

2023年4月22日至26日,黑龙江大部和内蒙古呼伦贝尔地区春季种植调研,农户种植意向受地租成本上涨左右,倾向种植玉米,玉米面积总体趋增,大豆面积总体趋减,玉米春季播种延迟1至2周或不利单产,预计玉米新作产量较上年度略有增加,价格难有向上突破。

一 盘面的弱势已反映产地供给

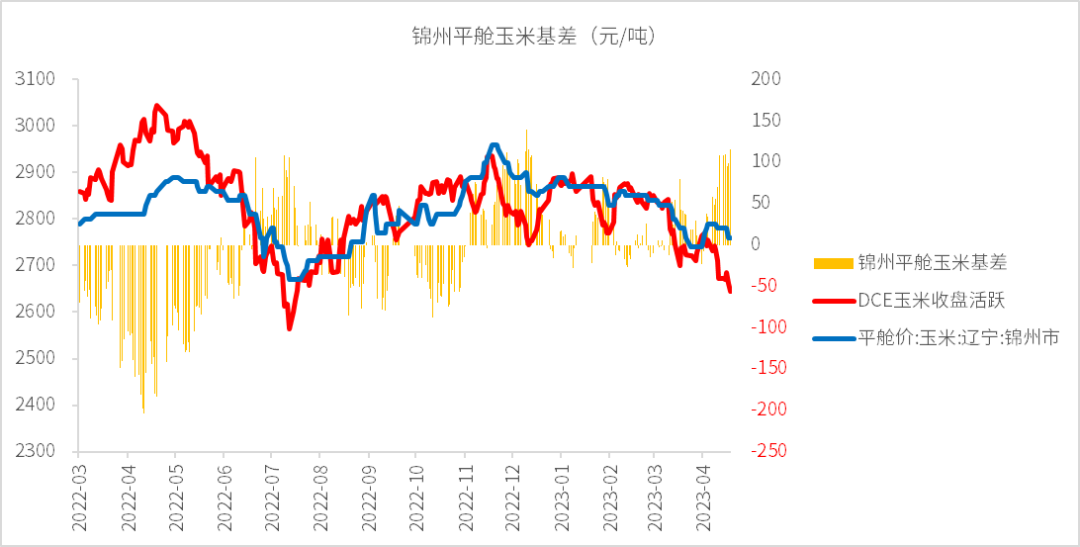

截至4月28日,DCE玉米期货主力合约收盘2644点,在春节后已经走出3波100点的跌势,每次都对应着基差的走强,这样的期货盘面弱势反映着市场对短期供给的乐观。

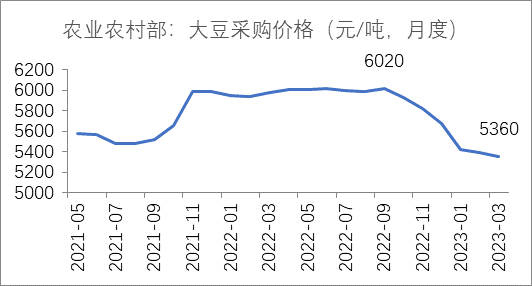

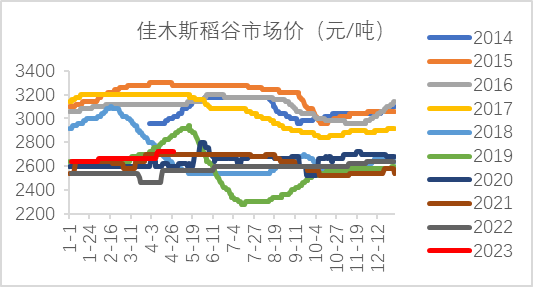

产地供给上,2022/23年度,东北玉米产量增加,黑龙江农户售粮时间普遍选在春节前后,许多已于2月出清,随后市场发现东北玉米容重和大豆蛋白含量下降,叠加3月天气不利玉米地趴粮存放但利好新作小麦生长,小麦启跌并伴随着渠道认赔抛售而转为破位下跌,农户玉米和大豆售粮成交价高开低走至今,以成交价粗算玉米北港集港成本2650元/吨,余粮仅剩少数地区的栈子粮玉米且预计5月出清。

数据来源:iFinD,中粮期货研究院

二 地租抬高种植成本

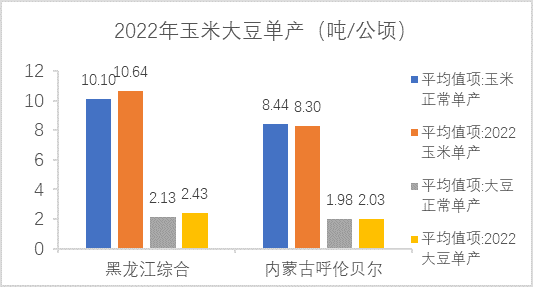

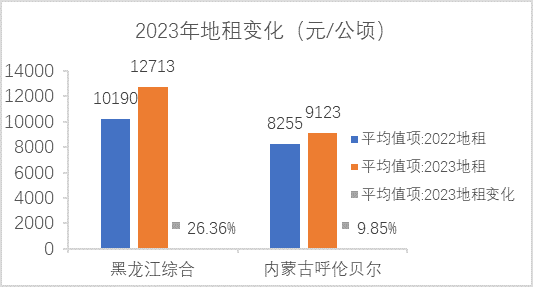

2022年的玉米面积增加,水稻面积减少,水田改旱地多为大豆,主产区农户反映2022/23年度是好年景,感叹单产“十年最高”,叠加近两年国内玉米价格高企,玉米种植效益较高。在此背景下,2023年地租普遍涨价,极个别地区出现地租翻倍现象,黑龙江地租均价涨超四分之一。

数据来源:Wind,Mysteel,中粮期货研究院

三 民间种植意向仍是玉米

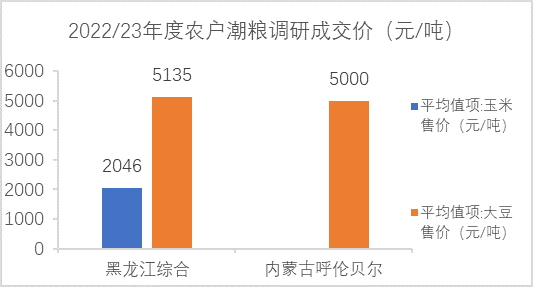

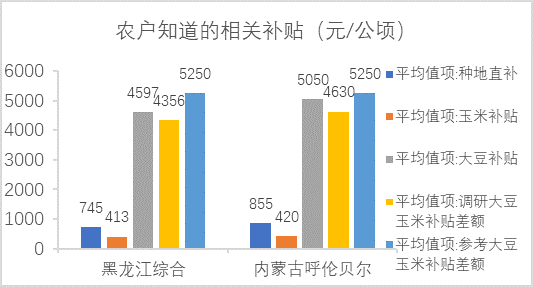

第一,产地大豆收购价稍高于玉米两倍,但大豆单产仅为玉米五分之一,叠加租地种植的经济压力抬高,玉米地轮茬改种的需求被迫弱化;

第二,农村人口流失和老龄化背景下,农户销路不稳且缺乏议价能力,认为种植大豆的风险比玉米更高;

第三,小规模种植户较难拿到轮种补贴,虽然大豆种植补贴金额“原则上”十倍于玉米,但即使全部到手也不如玉米效益好;

第四,规模种植者耕地面积大,轮茬需求更高,且相对容易拿到相关补贴,有些还有长期协议稳定地租,玉米和大豆种植面积随耕地总面积扩张而增加。

数据来源:中粮期货研究院

四 大豆向水稻要面积

第一,2022年的大豆增产潜力已得到较大程度开发,大豆面积增加部分为国营农场完成任务区域,以及水稻种植区的水田改旱地;

第二,水田改旱地的自然规律是头一年不适宜种植玉米,地方规定水田改旱地必须种大豆,有国营农场规定水田改旱地必须先种2年大豆,水田改旱地种大豆对大豆单产有利;

第三,静态分析水田改旱地的最终用途还是玉米,若补贴额度和最终落实程度没有大的变化,1至2年后在传统水稻种植区或有一定量的水改旱大豆面积转化为玉米面积。

五 播种延迟或不利新作玉米单产

往年4月下旬是黑龙江玉米和水稻春播正当时,然而春旱和低温延迟了玉米和水稻播种1至2周,农户已开始担心玉米单产,大豆的播种农时因往年在5月中旬而暂未受到影响。此外,2023年拉尼娜已转中性且较大概率下半年转厄尔尼诺,这也为新作玉米的单产增添了不确定性。

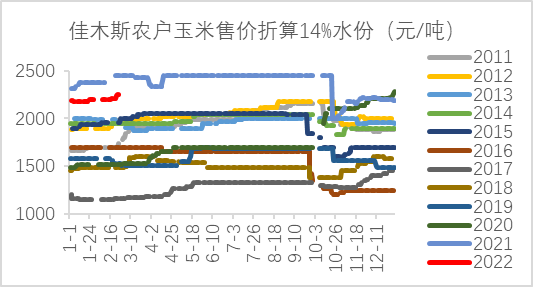

六 玉米新作产量略增的预期不利多

调研农户种植面积增加一成以上,扣除春播延迟和丰年转平年的单产回落预期,预计2023/24年度黑龙江玉米产量较上年度略有增加。结合产地农户售粮价格历史高位回落的趋势,预计玉米新作价格难有向上突破。

来源:中粮期货研究中心

转载:中粮期货研究中心